新能源赛道又迎来了一系列重磅消息。

首先,A股两大光伏巨头签订了一则巨额合同3月21日盘后,隆基股份公告,与通威股份签订的为期2年多的多晶硅采购协议,约定采购量达20.36万吨,按照市场价预估,合同金额高达442亿元

公告一经披露,便引发了市场关注,隆基股份,通威股份作为光伏产业链的两大龙头,总市值分别高达4471亿元,2016亿元,两者合计约6500亿元有分析人士认为,对隆基股份而言,这份合同稳定了硅料的供应,而对通威股份而言,则锁定了未来一段时间内多晶硅的出货量

日前,新能源的另一个细分赛道:储能行业,也迎来了一则重磅政策国家发改委,能源局印发了《十四五新型储能发展实施方案》,其中明确提出,到2025年新型储能步入规模化发展阶段,具备大规模商业化应用条件,到2030年新型储能全面市场化发展,全面支撑能源领域碳达峰目标如期实现

光伏巨头的442亿大合同

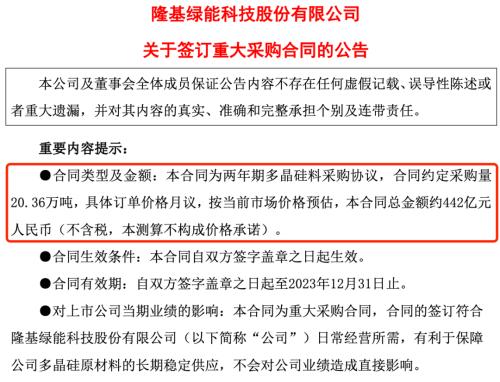

3月21日盘后,隆基股份披露了一则关于签订重大采购合同的公告,该合同是与通威股份签订的为期2年多的多晶硅采购协议,合同约定采购总量高达20.36万吨,按照当前市场价格预估,合同金额高达442亿元。

隆基股份公告显示,根据公司与通威股份于2020年9月25日签订的《合作协议》,公司已与通威股份建立了长期稳定的多晶硅料供需合作意向在此基础上,为保障公司多晶硅料的稳定供应,2022年3月21日,隆基股份的8家子公司与通威股份的4家子公司签订多晶硅料长单采购协议,根据协议,双方2022年1月至2023年12月期间多晶硅料交易数量为20.36万吨

如按照中国有色金属工业协会硅业分会2022年3月16日公布的单晶高纯硅料成交均价24.53万元/吨测算,预估本合同总金额约442亿元人民币,合同总金额占公司2020年度经审计营业成本的107.42%。

隆基股份表示,该合同的签订符合公司未来经营需要,通过锁量不锁价,按月议价,分批采购的长单方式,有利于保障公司多晶硅原材料的长期稳定供应,不会对公司当期业绩造成直接影响。

公告一经披露,便引发了市场关注,除了高达442亿的合同金额以外,隆基股份,通威股份作为光伏产业链的两大龙头,总市值分别高达4471亿元,2016亿元,二者的一举一动都备受关注。

有分析人士认为,隆基股份作为硅片生产龙头,在当前的形势下,签订巨额采购合同是为了锁定硅料供应的需求,对于保障其长期经营的稳定至关重要,而对通威股份而言,则锁定了未来一段时间内多晶硅的出货量,按月议价的情况下,未来硅料产品的毛利率或许有所波动。

2021年以来,硅料价格暴涨,据中国光伏协会披露的数据,2021年硅料最高涨幅达224%,年末硅料价格回落至23万元/吨,与年初相比涨幅为177%。

而隆基股份早在2020年9月,便与通威签订了《合作协议》以保障多晶硅料长期稳定的供需合作意向,获得了稳定的供应端,因此隆基股份受硅料供应紧张的影响有限。

甚至在2021年11月,隆基股份在硅料价格不变的情况下,率先打响了价格战。

当时,隆基股份宣布,M10硅片由6.87元降价至6.20元,降幅为9.75%,M6硅片由5.73降价至5.32元,降幅为7.16%,158.75mm硅片由5.53元降价至5.12元,降幅为7.41%随后,国内其他硅片玩家也被迫跟进降价

2800亿扩产潮

2021年硅料的价格暴涨,赛道中的企业几乎都赚得盆满钵满,以大全能源为例,其披露的2021年年报显示,2021年营收达108.32亿元,同比增长132%,归母净利润57.24亿元,同比增长449%,扣非净利润57.07亿元,同比增长448%。

另外,通威股份最新披露的经营数据显示,今年1—2月期间,营收达160亿元,同比增长130%,归母净利润33亿元左右,同比增幅更是高达650%。

行业暴利正在吸引大量资本入局,2022年硅料行业或将掀起一轮扩产潮今年2月以来,特变电工,中来股份,江苏阳光,上机数控等新玩家入局硅料赛道,投资规模均高达百亿级别

以中来股份为例,其于3月15日公告称,拟与太原市政府共同在山西省古交市投资组建多晶硅项目,总投资约140亿元,另外,特变电工更是计划斥资176亿元,在新疆昌吉准东产业园区投资建设年产20万吨多晶硅项目。

其他新入局的资本,也非常疯狂据不完全统计,近一年以来,多达20家企业宣布投产或扩产多晶硅,总投资额接近2800亿元,计划新增的硅料总规模达345万吨

市场预期,伴随着大量资本入局,国内硅料产能或将迅速释放,2021年的供不应求局面也将得到缓解,届时硅料价格大概率会逐步下行。

对于硅料价格的后市展望,隆基股份在机构调研时表示,从2021年第四季度开始,通威,大全,保利协鑫,亚洲硅业等大型硅料厂商的新建硅料产能陆续启动投产伴随着硅料供给规模的增加,预计2022年硅料价格将逐步进入降价通道

但也有业内人士指出,国内硅料价格下降或许不会那么快到来,因为新增的规划产能大部分都在2022年开始,而硅料投产后一般需要4—6个月爬坡期,所以2022上半年的新增产量有限。派乐腾首席执行官Foley最近几个月引起了激进投资者Blackwells资本的愤怒,因为该公司难以维持其惊人的增长速度,该公司的市值在2021年初一度达到了520亿美元。

与此同时,下游的需求仍非常旺盛,结合中国光伏行业协会,IHS Markit等国际权威机构的光伏装机预测数据,2022年全球光伏新增装机预计有望超220GW,同比增速超过35%,国内光伏新增装机预计在75—80GW,对应组件270GW左右。。

因此,短期内,硅料行业或许不会出现产能过剩,价格仍将处于高位,而这或许是隆基股份签订巨额采购合同的考量。

但伴随着产能的陆续释放,未来一段时间内,硅料行业出现产能过剩将是大概率时间,届时硅料价格也会步入下行通道。但自那以来,股价下跌了近80%。

一则重磅文件

新能源的另一个细分赛道:储能行业,也迎来了一则重磅政策。

日前,国家发改委,能源局印发了《十四五新型储能发展实施方案》,其中明确提出,到2025年新型储能由商业化初期步入规模化发展阶段,具备大规模商业化应用条件,到2030年新型储能全面市场化发展,基本满足构建新型电力系统需求,全面支撑能源领域碳达峰目标如期实现。

《方案》要求推动多元化技术开发开展钠离子电池,新型锂离子电池,铅炭电池,液流电池,压缩空气,氢储能,热储能等关键核心技术,装备和集成优化设计研究,集中攻关超导,超级电容等储能技术,研发储备液态金属电池,固态锂离子电池,金属空气电池等新一代高能量密度储能技术

《方案》提出到2025年,新型储能技术创新能力显著提高,核心技术装备自主可控水平大幅提升,标准体系基本完善,产业体系日趋完备,市场环境和商业模式基本成熟。

《方案》进一步细化电源侧,电网侧,用户侧各类应用场景发展模式,制定差异化支持政策合理疏导成本加快新型储能市场化步伐如配储项目优先并网,建立电网侧独立储能电站容量电价机制,落实分时电价政策,拉大峰谷价差增加用户侧储能收益渠道,促进用户侧储能发展

《方案》未提及具体的装机目标日前,国家发改委,能源局发布的《关于加快推动新型储能发展的指导意见》曾提出,2025年新型储能装机目标达3000万千瓦以上,未来五年装机规模将扩大10倍据测算,到2030年我国大部分地区光储结合可实现平价,储能市场空间可达1.2万亿元以上

众所周知,要实现碳中和的终极目标,主要途径是发展光伏,风电等可再生能源来替代化石能源,而光伏,风电属于间歇性能源,必须依赖储能因此,储能成为了实现碳中和过程中的关键一战

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。